АКАР подвел итоги 2010 года, подсчитав объем рекламного рынка по основным секторам. Как и ожидалось, рекламисты могут радоваться – рынок вырос. Однако за безликими цифрами скрыты и неожиданные взлеты, и невидимые миру слезы. Попробуем их разглядеть.

|

Сектор

|

2008 год

|

2009 год

|

2010 год

|

Прирост в 2010 году, %

|

|

Телевидение

|

138.9

|

113.7

|

130.7

|

15

|

|

в т.ч. эфирное

|

137.6

|

112.2

|

128.8

|

15

|

|

кабельно-спутниковое

|

1.3

|

1.5

|

1.9

|

26

|

|

Радио*

|

15.0

|

10.6

|

11.8

|

11

|

|

Печатные СМИ*

|

75.3

|

42.0

|

44.8

|

7

|

|

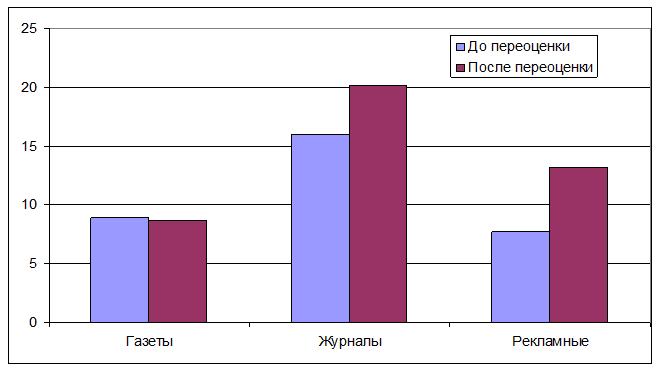

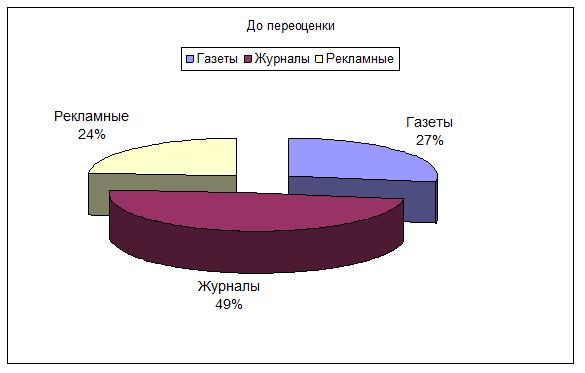

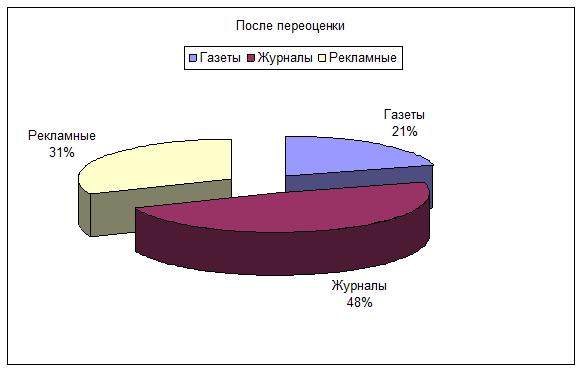

в т.ч. газеты

|

13.1

|

8.6

|

9.7

|

13

|

|

журналы

|

35.1

|

20.2

|

21.6

|

7

|

|

рекламные издания

|

27.1

|

13.2

|

13.5

|

2

|

|

Наружная реклама

|

45.8

|

27.3

|

32.2

|

18

|

|

Интернет**

|

17.6

|

19.1

|

26.65

|

40

|

|

в т.ч. медийная реклама

|

7.4

|

7.7

|

9.8

|

28

|

|

контекстная реклама**

|

10.2

|

11.4

|

16.85

|

46

|

|

Прочие медиа

|

3.2

|

2.6

|

3.7

|

44

|

|

в т.ч. Indoor-реклама

|

2.5

|

2.1

|

2.8

|

36

|

|

реклама в кинотеатрах

|

0.7

|

0.5

|

0.9

|

91

|

|

Итого, ATL

|

296

|

215

|

250

|

16

|

|

Маркетинговые услуги

|

71,2

|

51,5

|

65

|

26

|

|

Итого

|

367

|

267

|

315

|

18

|

|

Сектор

|

2008 год

|

2009 год

|

2010 год

|

Прирост в 2010 году, %

|

|

Телевидение

|

117.7

|

96.4

|

110.8

|

15

|

|

в т.ч. эфирное

|

116.6

|

95.1

|

109.2

|

15

|

|

кабельно-спутниковое

|

1.1

|

1.3

|

1.6

|

26

|

|

Радио*

|

13.1

|

9.2

|

10.3

|

11

|

|

Печатные СМИ*

|

63.8

|

35.6

|

38.0

|

7

|

|

в т.ч. газеты

|

11.1

|

7.3

|

8.2

|

13

|

|

журналы

|

29.7

|

17.1

|

18.3

|

7

|

|

рекламные издания

|

23.0

|

11.2

|

11.4

|

2

|

|

Наружная реклама

|

42.3

|

25.2

|

29.7

|

18

|

|

Интернет**

|

14.9

|

16.2

|

22.6

|

40

|

|

в т.ч. медийная реклама

|

6.3

|

6.5

|

8.3

|

28

|

|

контекстная реклама**

|

8.6

|

9.7

|

14.3

|

46

|

|

Прочие медиа

|

2.7

|

2.2

|

3.1

|

44

|

|

в т.ч. Indoor-реклама

|

2.1

|

1.8

|

2.4

|

36

|

|

реклама в кинотеатрах

|

0.6

|

0.4

|

0.8

|

91

|

|

Итого, ATL

|

254

|

185

|

214

|

16

|

|

Маркетинговые услуги

|

60,3

|

43,6

|

55,1

|

26

|

|

Итого

|

314

|

229

|

269

|

17

|